|

A hirdetésben szereplő CSOK Plusz hitelprogram részét képező támogatásokat Magyarország Kormánya nyújtja. |

|

A CSOK PLUSZ program egy államilag támogatott, kedvezményes hitelkonstrukció, amit gyermeket nevelő házaspárok vehetnek igénybe, jogszabály által meghatározott feltételek szerint.

A program keretében

lehet igénybe venni.

A CSOK PLUSZ keretében hitel igényelhető Magyarország területén lévő:

céljából.

A programban történő részvételre az jogosult, aki

A kedvezményt nagykorú személyekből álló házaspárok vehetik igénybe, akiknél a feleség – a kölcsön iránti kérelem benyújtásának időpontjában – még nem töltötte be a 41. életévét, és az alábbiak szerint vállalnak gyermeket:

| Meglévő gyermekek száma | Vállalt gyermekek száma | Gyermekvállalás teljesítésére előírt határidő |

| 0 | legalább 1, legfeljebb 3 | 4 év |

| 1 | legalább 1, legfeljebb 2 | 8 év |

| 2 vagy több | 1 | 10 év |

Az igénylőknek köztartozásmentes adózónak és büntetlen előéletűnek kell lenniük, és legalább 2 éve - a személyi jövedelemadóról szóló törvény szerinti átalányadózást legalább 1 éve alkalmazó egyéni vállalkozó vagy mezőgazdasági őstermelő, illetve legalább 1 éve a kisadózó vállalkozók tételes adójáról szóló törvény szerinti kisadózói adóalanyisággal rendelkező egyéni vállalkozó esetén 1 éve - fennálló TB-jogviszonnyal kell rendelkezniük.

A támogatás egy gyermek után csak egyszer vehető igénybe. A gyermekvállalási határidő

2025. december 31-ig a 41. életévre vonatkozó rendelkezést nem kell alkalmazni, ha a kölcsönkérelem benyújtásának időpontjában legalább a 12. hetet betöltött várandósság fennáll.

Kire igényelhető a kölcsön?

A konstrukció olyan személyre igényelhető, aki után CSOK PLUSZ hitelt, vagy egyéb lakáscélú állami támogatásokról szóló jogszabályok alapján elérhető kölcsönt még nem vettek igénybe.

Milyen célokra igényelhető a kölcsön?

A kölcsön az alábbi célokra igényelhető és használható fel:

A kölcsön abban az esetben igényelhető lakás vásárlásához, ha a lakás a lakhatási igények kielégítésére alkalmas. Ehhez a lakásnak az alábbiak szerinti hasznos alapterülettel kell rendelkeznie:

| Gyermekek száma | Lakás (m2) | Egylakásos lakóépület (m2) |

| 1 | 40 | 70 |

| 2 | 50 | 80 |

| 3 vagy több | 60 | 90 |

A lakás vételára vagy bekerülési költsége, vásárlással egybekötött bővítés esetén a vételár és a bekerülési költség együttesen nem haladhatja meg:

Első közös lakásszerzőknek minősülnek azok a házastársak, akik nem rendelkeznek ugyanabban a lakásban mindketten tulajdonjoggal, és erről nyilatkozatot tesznek.

Melyek a kölcsönigénylés további feltételei?

Mekkora lehet az igényelhető kölcsönösszeg?

A kölcsön összege nem haladhatja meg az alábbiakat:

| Meglévő gyermekek szám | Vállalt gyermekek száma | Maximális kölcsönösszeg (Ft) |

| 0 | 1 | 15.000.000 |

| 2 | 30.000.000 | |

| 1 | 1 | |

| 0 | 3 | 50.000.000 |

| 1 | 2 | |

| több | 1 |

Hol és mikor igényelhető a kölcsön?

A kölcsön hitelintézeteknél igényelhető, az erre irányuló kérelmet és mellékleteit is nekik benyújtani. A szükséges formanyomtatványokat, egyedi tájékoztatókat is a hitelintézetek fiókjaiban vagy honlapján lehet megtalálni.

Ha az igénylő ugyanazon célra és ingatlanra Falusi CSOK-ot is igényel, akkor a két kérelmet ugyanazon hitelintézetnél egyidejűleg nyújthatja be.

A kölcsön igénylésénél vegye figyelembe az alábbi határidőket!

| Támogatási célok | Igénylési határidő |

| Lakás vásárlása |

|

| Lakás építésiengedély-köteles bővítése |

|

| Lakás egyszerű bejelentéshez kötött bővítése |

|

| Lakás építése |

|

Milyen költségekkel jár a kölcsön igénylése?

A kölcsön igénylése során felmerülhetnek egyéb járulékos költségek is, amelyek az igénylőt terhelik. Ilyen lehet például:

Hogyan történik a kölcsön folyósítása?

A hitelintézet a kölcsönkérelmet alábbi határidők mentén bírálja el:

A folyósítás akkor kezdhető meg, ha a támogatott személyek – a kölcsönön és a kamattámogatással nem érintett hitelintézeti kölcsönön kívül – saját erejüket a lakás vásárlására, építésére, illetve bővítésére már felhasználták.

A folyósítás az alábbiak szerint történhet:

| Támogatási célok | Folyósítás ütemezése |

| Használt lakás vásárlása | a kölcsönszerződés megkötését követően, egy összegben |

| Új lakás vásárlása | a használatbavételi engedély, a használatbavétel tudomásulvételét igazoló hatósági bizonyítvány vagy az egyszerű bejelentéshez kötött épület felépítésének megtörténtéről szóló hatósági bizonyítvány hitelintézet részére történő bemutatását követően, egy összegben |

| Lakás építése vagy bővítése | a készültségi fokkal arányosan, utólagosan; utolsó részlet a használatbavételi engedély, a használatbavétel tudomásulvételét igazoló vagy egyszerű bejelentés esetén a felépítés megtörténtét tanúsító hatósági bizonyítvány hitelintézet részére történő bemutatását követően |

Kihez lehet fordulni a kölcsönkérelem elutasítása esetén?

Ha a hitelintézet elutasítja az igénylést, arról írásban, indoklással ellátott tájékoztatást köteles küldeni az igénylőnek. Az igénylő az elutasítás kézhezvételétől számított 15 napon belül kérheti a kormányhivataltól annak megállapítását, hogy eleget tesz a kölcsönigényléshez szükséges feltételeknek.

Az otthonteremtési kamattámogatás

A hitel kamatainak megfizetéséhez az állam kamattámogatást nyújt a kölcsön futamidejére, de legfeljebb 25 évre, amely időtartam meghosszabbodik a törlesztés szüneteltetésének időtartamával.

A támogatott személyek a kamattámogatás időszakában, valamint a futamidő első évében legfeljebb 3 százalékos mértékű kamatot fizetnek.

A kölcsöntörlesztés szüneteltetése

A kölcsönkérelem benyújtását követően a támogatott személyek a kölcsön törlesztésének szüneteltetésére jogosultak

A törlesztés legfeljebb 1 éves időtartamig szünetel.

Gyermekvállalási kamattámogatás

A támogatott személyek gyermekenként 10 000 000 forint összegű vissza nem térítendő gyermekvállalási támogatásra jogosultak

A gyermekvállalási támogatásra és a három- vagy többgyermekes családok lakáscélú jelzáloghitel-tartozásainak csökkentéséről szóló 337/2017. (XI. 14.) Korm. rendelet szerinti támogatásra is egyaránt jogosult igénylők ugyanazon gyermek után a választásuk szerint csak az egyik támogatást vehetik igénybe.

A gyermekvállalási támogatás felhasználása

A támogatást a fel nem mondott kölcsönszerződésből eredő tőketartozás és a kamatok csökkentésére kell felhasználni oly módon, hogy azt a kérelem és az igazolások hiánytalan benyújtását követő 3. munkanapon előtörlesztésként kell elszámolni. Előtörlesztés esetén – amennyiben még van fennmaradó tartozás – a kérelem és az igazolások hiánytalan benyújtását követő 10 napon belül a hitelintézet köteles változatlan futamidő mellett a támogatott személyek havi törlesztőrészleteit újraszámolni, és arról a támogatott személyeket értesíteni.

Milyen következményekkel jár, ha az igénylést követően nem teljesülnek az elvárt feltételek?

A nemteljesítés következményei az alábbiak lehetnek:

Mely esetekben kerülhet sor a következmények alkalmazására?

Felhívjuk Ügyfeleink figyelmét, hogy jelen tájékoztató nem teljes körű és nem minősül ajánlattételnek. További információért forduljon a Polgári Bank Zrt. munkatársaihoz, vagy keresse fel a www.polgaribank.hu honlapot.

A kölcsön jellemzői

A kölcsönösszeg minimuma: 2.000.000 Ft

A kölcsönösszeg maximuma:

A kölcsön futamideje: 120-300 hónap

A kölcsön ügyleti kamata és THM értéke (érvényes: 2026.02.01-től):

| Hitelcél | Kamat mértéke a támogatott időszakban |

THM értéke |

||

| Ügyleti kamat évi mértéke (5 éves ÁKKx110%+1,00%) |

Állami kamattámogatás mértéke |

Ügyfél által fizetendő kamat | ||

| Új lakás építés, új és használt lakás vásárlás, használt lakás vásárlásával egybekötött bővítés és meglévő lakás bővítése | 8,007% | 5,007% | 3,00% | 3,79-4,05% |

Referencia kamat az állami támogatással érintett időszakban (1-25 évig):

A hitel kamatozása a teljes futamidő alatt az Államadósság Kezelő Központ Zártkörűen Működő Részvénytársaság (a továbbiakban: ÁKK Zrt.) által közzétett állampapírhozam vagy referenciahozamhoz kötött.

Ügyleti kamat éves mértéke az ÁKK Zrt. által közzétett állampapírhozam vagy referenciahozam 110%-ának + 1,00%-kal növelt mértéke, melyhez a Magyar Állam nevében a Kincstár a kölcsön futamidejére, de legfeljebb 25 évre kamattámogatást nyújt, amely meghosszabbodik az első gyermek születését vagy örökbefogadását követően igénybe vett törlesztésszüneteltetés időtartamával.

A kamattámogatás mértéke ügyleti kamat 3 százalékponttal csökkentett mértéke. A kölcsön ügyleti kamata a kamattámogatás időszaka alatt

a) első alkalommal a kölcsön folyósítása napját követő 1 év elteltével, a kölcsönszerződés szerinti fordulónapon,

b) második alkalommal az a) pont szerinti időpontot követő 1 év elteltével, a kölcsönszerződés szerinti fordulónapon,

c) harmadik alkalommal a b) pont szerinti időpontot követő 5 év elteltével, a kölcsönszerződés szerinti fordulónapon, majd

d) a c) pontban foglaltakat követően ötévente

változtatható meg.

|

Folyósítási jutalék |

0,75%, max. 300.000 Huf |

A kölcsön folyósításakor a szerződött összeg százalékában |

|

Rendelkezésre tartási jutalék |

0,75%, max. 300.000 Huf |

A ki nem folyósított kölcsönösszeg alapján kerül meghatározásra |

|

Előtörlesztési díj |

1,0% |

Az előtörlesztés bejelentett és Bank által elfogadott érték-napján, a ténylegesen előtörlesztett kölcsöntartozás összege után. |

| A folyósítási díj és a rendelkezésre tartási díj együttes összege nem haladhatja meg a 300.000,-Ft-ot, azaz háromszázezer forintot. | ||

THM (Teljes hiteldíj mutató):

Mértékét a mindenkor hatályos hirdetmény tartalmazza. A THM érték meghatározása az aktuális általános, illetve a 83/2010. (III. 25.) „A teljes hiteldíj mutató meghatározásáról, számításáról és közzétételéről" szóló Kormányrendeletben meghatározott feltételek szerint került megállapításra, a feltételek változása esetén mértéke módosulhat. A THM mutató értéke nem tükrözi a kölcsön kamatkockázatát. Teljes hiteldíj mutató (THM): az a belső megtérülési ráta, amely mellett a fogyasztó által teljesítendő kötelezettségek jelenértéke (törlesztés és díjak) éves százalékban kifejezve megegyezik a hitelező által folyósított hitelösszeggel.

A THM (teljes hiteldíj mutató) értékének meghatározása:

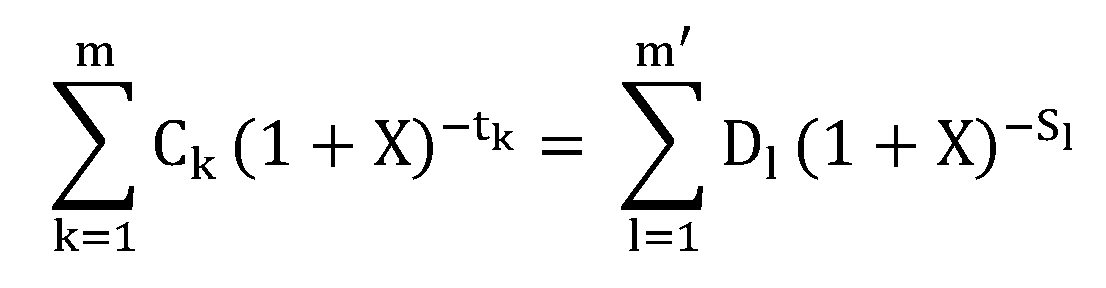

A THM számításának képlete:

|

Ck: |

a k sorszámú hitelrészlet összege, csökkentve a hitel felvételével összefüggő, az első hitelfolyósításig fizetendő költségekkel, |

|

Dl: |

az 1 sorszámú törlesztőrészlet vagy díjfizetés összege, |

|

m: |

a hitelfolyósítások száma, |

|

m’: |

az utolsó törlesztőrészlet vagy díjfizetés sorszáma, |

|

tk: |

az első hitelfolyósítás időpontja és minden ezt követő hitelfolyósítás időpontja közötti időtartam években és töredékévekben kifejezve, ezért t1 = 0, |

|

sl: |

az első hitelfolyósítás időpontja és minden egyes törlesztőrészlet vagy díjfizetés időpontja közötti időtartam években és töredékévekben kifejezve, |

|

X: |

a THM értéke. |

Reprezentatív példa

|

Konstrukció |

PB CSOK Plusz |

|

Hitelkamat típusa |

változó kamatozás, alkalmazott |

|

Hitel teljes összege |

12.000.000 Ft |

|

Hitel futamideje |

240 hó |

|

Törlesztőrészletek száma (db) |

240 |

|

Hitelkamat mértéke |

3,00% |

|

THM* (teljes hiteldíj mutató) |

3,79% - 4,05% |

|

Törlesztőrészlet összege a türelmi idő után |

69.380 Ft |

|

A fogyasztó által fizetendő teljes összeg* |

17.113.133 Ft – 17.434.679 Ft |

|

A hitel teljes díja |

5.113.133 Ft – 5.434.679 Ft |

A THM értéke 12.000.000 Ft. összegű, 240 hónapos futamidejű kölcsönre vonatkozóan, és az alábbi járulékos szolgáltatás adott termékre vonatkozóan alábbi költségének figyelembevételével kerültek meghatározásra:

*az értékbecslés, a teljes szemlés felülvizsgálat díjától, az ingatlanfedezet vagyonbiztosítási díjától és a fizetési műveletekkel kapcsolatos egyéb költségektől függően.

Díj visszafizetési akció keretében a kölcsön folyósítást követően az értékbecslési díj, a folyósításhoz benyújtásra kerülő tulajdoni lap díja visszafizetésre kerül. A reprezentatív példában ezeket 0 Ft összegben lettek figyelembe véve.

A hitel bizosítéka az ingatlanra bejegyzett jelzálogjog.

A hirdetésben szereplő CSOK Plusz hitelprogram részét képező támogatásokat Magyarország Kormánya nyújtja.

Általános terméktájékoztató

Felügyeleti tájékoztatók

Igényléshez szükséges nyomtatványok

Szerződésminták

Hirdetmény

Magatartási kódex

Tájékoztatók

Forgalmazó fiókok

Jelen tájékoztatás nem teljes körű, nem minősül kötelező érvényű ajánlattételnek. A hitelekkel kapcsolatos részletes információkról, az aktuális kamatokról és díjakról, valamint a hitelkérelemhez benyújtandó dokumentumokról kérjük tájékozódjanak bankfiókjainkban, illetve a honlapunkon (www.polgaribank.hu) közzétett üzletszabályzatból és hirdetményekből. A terméktájékoztatóban szereplő díjak, költségek, egyéb szolgáltatások a mindenkor hatályos vonatkozó hirdetmények szerint kerülnek megállapításra. A Bank a kondíciók módosításának jogát fenntartja és a Bank fenntartja magának a jogot, hogy a jogszabályokban és a bank belső szabályzataiban meghatározott hitelbírálatot követően döntsön a szerződés megkötéséről.

Ügyféltájékoztató rendszer karbantartásról és üzemszünetről 2026.02.08., 02.09.

2026. február 4.

Budapesti Fiók nyitva tartás változás 2026. március 1-től

2026. január 30.

Bankszünnap 2026. február 27 - 2026. március 01

2026. január 27.

© 2026 - Polgári Bank Zrt. Minden jog fenntartva